TNH กำไร 9M65 คิดเป็น 73% ของประมาณการปี 65

งวด 3Q65 กำไรสุทธิ 113 ลบ. +108%YoY -4%QoQ : งวด 3Q65 (สิ้นสุด 30 เม.ย. 65) มีรายได้ค่ารักษาพยาบาล 628 ล้านบาท เพิ่มขึ้น 37%YoY แบ่งเป็นรายได้ผู้ป่วยในเพิ่มขึ้น 44%YoY และรายได้ผู้ป่วยนอกเพิ่มขึ้น 33%YoY

เนื่องจากการแพร่ระบาดของไวรัสโควิด-19 สายพันธุ์ใหม่ที่ระบาดเพิ่มขึ้น ทางโรงพยาบาลฯได้ขยายให้บริการตรวจคัดกรองด้วยเทคนิค RT-PCR เปิดสถานที่กักตัวทางเลือก (ASQ/AQ) และสถานพยาบาลผู้ป่วยเฉพาะกิจ (Hospitel) ให้บริการผู้ป่วยโควิดที่มีอาการไม่รุนแรง (กลุ่มสีเขียว) ตั้งแต่ 4Q64 ทำให้อัตราการครองเตียงและรายได้ต่อการรับไว้เป็นผู้ป่วยในเพิ่มสูงขึ้น อัตรากำไรขั้นต้นที่ระดับ 29% ปรับดีขึ้นจาก 24% ใน 3Q64 แต่ลดลงจาก 31% ใน 2Q65 ส่งผลให้มีกำไรสุทธิ 113 ล้านบาท เติบโต 108%YoY ลดลง 4%QoQ แม้กำไร 3Q65 ต่ำกว่าที่คาดว่าจะเติบโตสูง YoY ทรงตัว QoQ แต่กำไรงวด 9M65 เท่ากับ 373 ล้านบาท (เพิ่มขึ้น 212%YoY) คิดเป็น 86% ของประมาณการเดิมปี 65 ที่ปรับเพิ่มขึ้น 20% เป็น 432 ล้านบาทในบทวิเคราะห์ครั้งก่อนหลังส่งงบการเงินงวด 2Q65

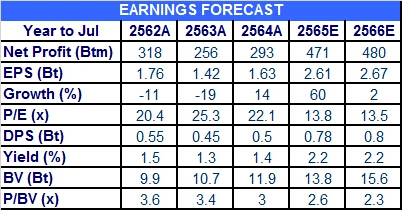

- ปรับประมาณการกำไรปี 65 เพิ่มขึ้น 10% : การแพร่ระบาดของไวรัสโควิด-19 ยังมีต่อเนื่องและการระบาดระลอกใหม่จากสายพันธุ์โอมิครอนที่ง่ายกว่าสายพันธุ์เดิมแต่จำนวนผู้ป่วยหนักลดลง ขณะที่ปริมาณคนไข้เข้าตรวจสุขภาพประจำปีและผ่าตัดเล็กมากขึ้น ประกอบกับโรงพยาบาลมีบริการตรวจห้องแลปทดสอบการติดเชื้อโควิด-19 และบริการทดสอบ RT-PCR และการเปิดคลินิกฟื้นฟูสุขภาพรองรับผู้ป่วยที่มีอาการ Long Covid ประกอบกับนโยบายกลับสู่บริการปกติในการให้บริการของศูนย์ส่งเสริมสุขภาพองค์รวม (Thainakarin Wellness Center) ศูนย์รังสีรักษาโรคมะเร็ง ทำให้คาดว่าผลประกอบการในช่วง 4Q65 (สิ้นสุด ก.ค. 65) รักษาระดับทรงตัว QoQ และเติบโต YoY เพื่อสะท้อนรายได้ที่เติบโตดีฝ่ายวิจัยได้ปรับประมาณการรายได้เพิ่มขึ้น 2% เป็น 2,610 ล้านบาท เติบโต 28%YoY เพิ่มสมมติฐานอัตรากำไรขั้นต้นจาก 28.4% เป็น 30% และเพิ่มประมาณการค่าใช้จ่ายขายและบริหารอีก 4% ส่งผลให้คาดการณ์กำไรสุทธิปี 65 (สิ้นสุด ก.ค. 65) เพิ่มขึ้น 10% เป็น 471 ล้านบาทซึ่งเติบโตสูงถึง 60%YoY สร้างสถิติสูงสุดเป็นประวัติการณ์

- คาดอัตราการเติบโตเฉลี่ย (CAGR) ระหว่างปี 2562-66 ราว 49% ต่อปี : การเติบโตในอนาคตของธุรกิจโรงพยาบาลสอดคล้องกับแผนยุทธศาสตร์ระยาวของประเทศไทยในการเป็นศูนย์กลางทางการแพทย์ (Medical Hub) สอดคล้องกับการจัดตั้งบริษัทย่อยประกอบธุรกิจเพื่อสุขภาพและโรงแรมที่จะช่วยขยายฐานลูกค้าที่เป็นผู้สูงอายุและผู้มีภาวะพึ่งพิง และคลินิกฟื้นฟูสุขภาพให้กับผู้ป่วย long covid การเปิดบริการศูนย์รังสีรักษาผู้ป่วยโรคมะเร็ง (Linac Center) ช่วยสร้างรายได้เพิ่มเติมในระยะยาว ขณะที่โครงการโรงพยาบาลไทยนครินทร์ 2 ที่ปรับการก่อสร้างเป็นการทยอยทําทีละเฟสย่อยจึงไม่มีภาระในการกู้เงินเนื่องจากสามารถใช้กระแสเงินสดจากการดำเนินงานมาใช้เป็นเงินทุนหมุนเวียนในการก่อสร้างซึ่งได้สะท้อนในประมาณการแล้ว สำหรับงวดการเงินปี 66 (สิ้นสุด 31 ก.ค. 66) ฝ่ายวิจัยคาดรายได้จากการให้บริการรักษาพยาบาลเติบโตจากฐานสูงต่อเนื่องอย่างน้อย 3% เป็น 2,682 ล้านบาท บนสมมติฐานอัตรากำไรขั้นต้น 29.7% ใกล้เคียงกับ 30% ในปี 65 ส่งผลให้ประมาณการกำไรปี 66 อยู่ที่ราว 480 ล้านบาท เติบโต 3%YoY จากฐานกำไรสุทธิที่สูงสุดเป็นประวัติการณ์ในปี 65 โดยมีอัตราการเติบโตเฉลี่ย (CAGR) ระหว่างปี 2562-66 เท่ากับ 49% ต่อปี

- คงคําแนะนํา “ซื้อ” ปรับใช้ราคาเหมาะสมสำหรับปี 66 เท่ากับ 48 บาท : ฝ่ายวิจัยยังมีมุมมองบวกต่อแนวโน้มธุรกิจที่สร้างกระแสเงินสดสม่ำเสมอ ในการประเมินมูลค่าเหมาะสมซึ่งอิง Prospective P/E ที่ปรับลดเหลือ 18 เท่าจากเดิม 20 เท่า (จากอัตราการเติบโตของกำไรลดลงจากฐานกำไรที่สูงในปี 65) แต่ยังต่ำกว่า P/E กลุ่มในตลาด mai ที่ระดับ 37.29 เท่า และ P/E กลุ่มในตลาด SET ที่ 26 เท่า ราคาปัจจุบันซื้อขายที่ P/E ที่ 13.15 เท่า ฝ่ายวิจัยปรับใช้ราคาเหมาะสมสำหรับปี 66 โดยประเมินกำไรต่อหุ้นเท่ากับ 2.67 บาทต่อหุ้น คำนวณราคาเหมาะสมได้เท่ากับ 48 บาท ซึ่งมีอัพไซต์จากราคาปิดล่าสุด พร้อมคาดการณ์ dividend yield ราว 2.2% ต่อปี จึงคงคำแนะนำ “ซื้อ”

ปัจจัยเสี่ยง

1) จำนวนผู้ป่วยลดลงจากก่อนสถานการณ์ที่มีการแพร่ระบาดของไวรัสโควิด-19

2) การก่อสร้างรพ.ไทยนครินทร์ 2 มีความล่าช้าจากแผนจากการทบทวนโครงการใหม่ทั้งหมด

3) การเริ่มบริการศูนย์สุขภาพองค์รวมล่าช้ากว่าแผน

4) คู่แข่งเพิ่มขึ้นในพื้นที่ใกล้เคียง