เน้นหุ้นรายตัว (ประจำวันที่ 3 พฤษภาคม 2022)

ตลาดหุ้นวานนี้ SET Index พลิกเป็นลบ 0.3 จุด ในท้ายตลาด นักลงทุนชะลอการลงทุนก่อนเข้าถึงวันหยุดยาว และการประชุม Fed ในวันที่ 3 – 4 พ.ค. โดยหุ้นกลุ่มวัสดุก่อสร้าง นำโดย SCC และกลุ่มพลังงาน ปิโตร ยังคงเป็นกลุ่มช่วยประคองตลาด

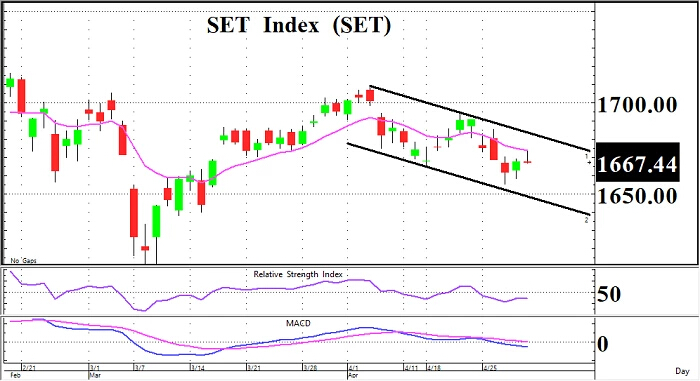

แนวโน้มตลาดหุ้นวันนี้

ประเมิน SET อ่อนตัวแนวรับ 1,655 - 1,660 จุดก่อนสลับรีบาวนด์ ตามความกังวล FED เร่งขึ้นอัตราดอกเบี้ยเพื่อควบคุมเงินเฟ้อส่งผลให้ US bond yield พุ่งสู่ระดับ 3% ซึ่งอาจส่งผลให้เศรษฐกิจสหรัฐชะลอตัว นอกจากนี้การชะลอการซื้อขายเพื่อรอผลการประชุม FOMC 3-4 พ.ค. ที่คาดว่าจะขึ้นดอกเบี้ย 0.50% จะส่งผลให้ภาวะตลาดไม่คึกคัก อย่างไรก็ตามคาดว่าแรงซื้อหุ้นที่มีข่าวบวกเฉพาะตัวช่วยหนุนให้ดัชนีสลับรีบาวนด์ขึ้นได้

กลยุทธ์การลงทุน: Selective Buy

AOT AAV BA MINT CENTEL ERW SPA อานิสงส์การเปิดประเทศรับนักท่องเที่ยว

หุ้นที่คาดว่างบ Q1/22 เติบโต IVL TOP SPRC BCP ESSO BANPU EPG CPALL CENTEL MINT BDMS JMT SINGER JMART TH FORTH GFPT

หุ้นแนะนำวันนี้

ASIAN (ปิด 16.60 ซื้อ/เป้า 23 บาท) ได้ประโยชน์จากเงินบาทอ่อนค่าล่าสุดแตะระดับ 34.45 บาทต่อดอลลาร์อ่อนค่ามากสุดในรอบกว่า 5 ปี งบ 1Q22 ยังโตดี yoy จากธุรกิจอาหารสัตว์เลี้ยง ปลายปีเตรียม IPO บริษัทลูกในธุรกิจอาหารสัตว์เลี้ยง (AAI) เข้าตลาดฯ

EPG (ปิด 10.2 ซื้อ/เป้า 16 บาท) แนวโน้มงบ 4Q22 (ม.ค.-มี.ค.) ไม่ได้แย่อย่างที่กังวล ขณะที่ไตรมาสนี้จะได้ผลบวกจากค่าเงินบาทอ่อนค่าเนื่องจาก EPG มีสัดส่วนรายได้จากต่างประเทศคิดเป็น 60% ของรายได้รวม

บทวิเคราะห์วันนี้

AMATA, HTC, OR, Property sector

ประเด็นสำคัญวันนี้

(-) สถิติบ่งชี้ตลาดหุ้นไทยมีโอกาสเกิด Sell in May มากถึง 60%: จากสถิติย้อนหลัง 10 ปี (2012-2021) พบว่า SET Index ให้ผลตอบแทนเป็นลบมากถึง 6 ปีและมี 4 ปี เท่านั้นที่ให้ผลตอบแทนเป็นบวกหรือบอกได้ว่าตลาดหุ้นไทยมีความน่าจะเป็นสูงถึง 60% ที่จะให้ผลตอบแทนจากการลงทุนเป็นลบในการลงทุนเดือน พ.ค. และในปีนี้มีโอกาสที่ประวัติศาสตร์จะซ้ำรอย เพราะตลาดมีหลายปัจจัยกดดัน อาทิ เฟดเร่งขึ้นดอกเบี้ย, สงครามยูเครนรัสเซีย และจีนล็อกดาวน์

(-) Fed Meeting คาดปรับขึ้นดอกเบี้ย 0.5% แต่ต้องติดตามถ้อยแถลงหลังการประชุม: เราคงมุมมองเดิมโดยคาดว่า Fed จะมีมีติให้ปรับขึ้นอัตราดอกเบี้ย 0.5% สู่ระดับ 0.75% เพื่อควบคุมเงินเฟ้อที่พุ่งสูงแม้ประเด็นนี้ตลาดจะรับรู้ไปแล้วแต่ยังมีปัจจัยที่ต้องติดตามและอาจจะกดดันบรรยากาศการลงทุนได้อีกโดยเฉพาะการส่งสัญญาณขึ้นดอกเบี้ยและการกล่าวถ้อยแถลงของประธาน Fed รวมถึงการปรับลดคาดการณ์ GDP ของสหรัฐ

(+) OPEC+ Meeting คาดเพิ่มปริมาณการผลิต 4 แสนบาร์เรลต่อวันตามเดิม: กลุ่มผู้ผลิตน้ำมัน (OPEC+) จะจัดประชุมเพื่อพิจารณาปรับเปลี่ยนนโยบายการผลิตในวันที่ 5 พ.ค. นี้ เราคาดว่า OPEC+ จะคงนโยบายปรับเพิ่มปริมาณการผลิตที่ระดับ 400,000 บาร์เรลต่อวันตามเดิมทำให้ตลาดน้ำมันยังอยู่ในภาวะอุปทานตึงตัวต่อไป ถือเป็น Sentiment บวกต่อทิศทางราคาน้ำมัน