ธปท. ออกมาตรการแก้หนี้ระยะยาวเพิ่มเติม ด้วยการรีไฟแนนซ์และการรวมหนี้ หวังช่วยลดภาระลูกค้า ดันลูกหนี้ผ่านวิกฤติโควิด-19

การแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 ในแต่ละช่วงนั้น

เพื่อให้การช่วยเหลือขยายออกไปครอบคลุมกลุ่มลูกหนี้ที่มีหลักประกันประเภทสินเชื่อเพื่อที่อยู่อาศัยในวงที่กว้างขึ้น

นอกจากนี้ ธปท. ได้ดำเนินการลดข้อจำกัดการทำรีไฟแนนซ์ (refinance) หนี้ เพื่อส่งเสริมการแข่งขันของสถาบันการเงินในการรวมหนี้ให้กับลูกหนี้ควบคู่ไปด้วย

สาระสำคัญของมาตรการ สรุปดังนี้

1. ห้ามเรียกเก็บค่าปรับจากการไถ่ถอนสินเชื่อก่อนครบกำหนด (prepayment fee) สำหรับสินเชื่อส่วนบุคคลภายใต้การกำกับและสินเชื่อรายย่อยเพื่อการประกอบอาชีพภายใต้การกำกับ เป็นการชั่วคราว โดยให้มีผลบังคับใช้ถึงวันที่ 31 ธันวาคม 2566

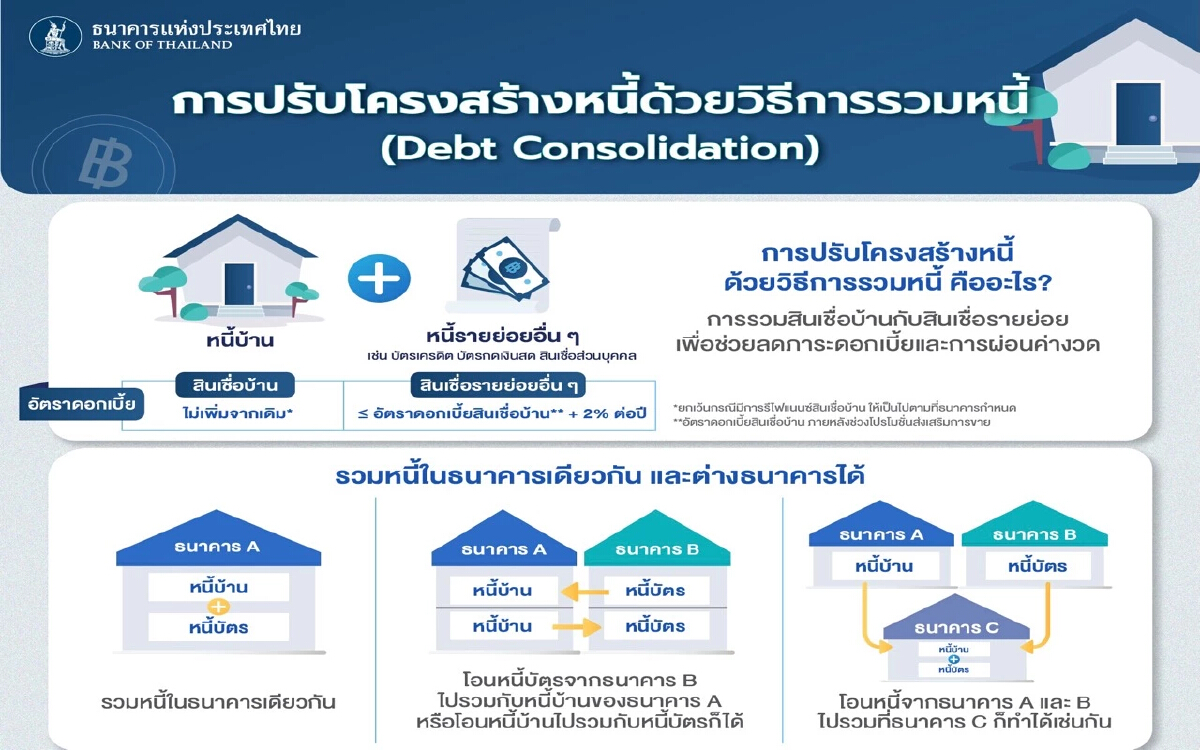

2. ปรับปรุงแนวทางการรวมหนี้สินเชื่อเพื่อที่อยู่อาศัยและสินเชื่อรายย่อยประเภทอื่น (debt consolidation) โดยขยายขอบเขตให้สามารถรวมหนี้ข้ามสถาบันการเงินและ/หรือผู้ประกอบธุรกิจรายอื่นได้

จากเดิมที่สามารถรวมหนี้ได้เฉพาะหนี้ในสถาบันการเงินเดียวกัน ทั้งนี้ ในกรณีที่สถาบันการเงินมีสินเชื่อเพื่อที่อยู่อาศัยอยู่แล้ว จะกำหนดอัตราดอกเบี้ยสำหรับสินเชื่อที่อยู่อาศัยนั้นได้ไม่เกินอัตราดอกเบี้ยตามสัญญาเดิม

ส่วนในกรณีที่รับโอนสินเชื่อเพื่อที่อยู่อาศัย (refinance) มาจากสถาบันการเงินอื่น สถาบันการเงินสามารถกำหนดอัตราดอกเบี้ยตามความเสี่ยงของลูกหนี้ได้ สำหรับสินเชื่อรายย่อยประเภทอื่นที่นำมารวมหนี้ด้วย ให้กำหนดอัตราดอกเบี้ยได้ไม่เกินอัตราดอกเบี้ยของสินเชื่อเพื่อที่อยู่อาศัยที่เป็นอัตราที่ใช้หลังการส่งเสริมการขาย (teaser rate) บวกร้อยละ 2 ต่อปี

ซึ่งเป็นอัตราดอกเบี้ยที่ต่ำกว่าอัตราดอกเบี้ยของสินเชื่อรายย่อยโดยทั่วไปอย่างมีนัย โดย ธปท. ได้ผ่อนปรนหลักเกณฑ์การกำกับดูแล ทั้งการจัดชั้นหนี้ การกันเงินสำรอง และการดำรงเงินกองทุน เพื่อลดต้นทุนให้กับสถาบันการเงิน

ที่ช่วยเหลือลูกหนี้

สำหรับการรวมหนี้ที่ดำเนินการภายในวันที่ 31 ธันวาคม 2566 เพื่อสนับสนุนให้สถาบันการเงินและผู้ประกอบธุรกิจดำเนินการดังกล่าว ทั้งนี้ คาดว่าสถาบันการเงินส่วนใหญ่จะทยอยเสนอผลิตภัณฑ์การรวมหนี้ได้ภายในสิ้นเดือน ธ.ค. 2564 โดยลูกหนี้สามารถติดต่อสถาบันการเงินโดยตรงเพื่อสมัครเข้าร่วมมาตรการ

ภายใต้มาตรการครั้งนี้ ธปท. ขอให้สถาบันการเงินและผู้ประกอบธุรกิจเร่งดำเนินการเพื่อช่วยบรรเทาภาระดอกเบี้ยให้กับลูกหนี้ ตลอดจนกำหนดค่างวดการผ่อนชำระของลูกหนี้ให้สอดคล้องกับรายได้ของลูกหนี้ในสภาวการณ์ปัจจุบัน เพื่อให้สถาบันการเงิน ผู้ประกอบธุรกิจ รวมทั้งลูกหนี้ สามารถผ่านพ้นวิกฤตครั้งนี้ไปได้ดีที่สุด